时间:2020-04-24 点击: 次 来源:不详 作者:佚名 - 小 + 大

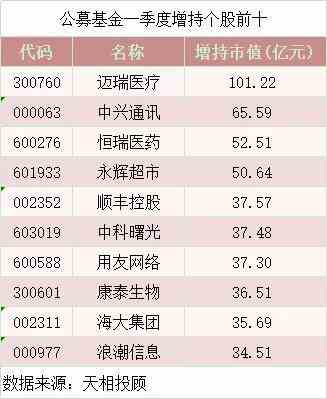

| 第一大重仓股,茅台!一季报透露公募基金布局,对于后市,金牛基金经理这样看 原创 张凌之 林荣华 2020年一季度,全球市场剧烈震荡,公募基金也积极换股调仓。医药和科技龙头被大举增持,部分消费个股被减持。 市场波动较大,多位金牛基金经理建议积极把握市场恐慌情绪带来的错杀机会,买入优质标的。展望后市,基金经理认为,在充裕流动性和较弱基本面下,A股二季度或维持震荡格局。 积极调仓换股 天相投顾数据显示,2020年一季度公募基金前十大重仓股中新晋恒瑞医药、迈瑞医疗、长春高新、三一重工,2019年四季度末位列前十大重仓股的招商银行、美的集团、泸州老窖、格力电器退出。不过,格力电器、美的集团仍然位列第十一、十三大重仓股。 具体来看,2020年一季度末公募基金前十大重仓股依次为贵州茅台、五粮液、立讯精密、万科A、恒瑞医药、迈瑞医疗、长春高新、保利地产、中国平安、三一重工。  从持有总市值看,贵州茅台以429.05亿元位列第一,大幅超过居第二位的五粮液,基金对五粮液的持有市值为237.16亿元。 2020年一季度公募基金前十大增持个股为迈瑞医疗、中兴通讯、恒瑞医药、永辉超市、顺丰控股、中科曙光、用友网络、康泰生物、海大集团、浪潮信息。其中,公募基金对迈瑞医疗的增持金额达101.22亿元,对中兴通讯、恒瑞医药的增持市值也分别达到65.59亿元和 52.51亿元,对永辉超市的增持市值也超过50亿元,另外六只个股的增持市值也都超过30亿元。  2020年一季度基金前十大减持个股分别为中国平安、格力电器、招商银行、美的集团、中国国旅、兴业银行、泸州老窖、华友钴业、万科A、海康威视。其中,基金对中国平安的减持市值为121.22亿元,对格力电器的减持市值为108.51亿元,对招商银行、美的集团的减持市值分别达77.45亿元和56.44亿元,对其余六只个股的减持市值也都超过30亿元。 把握恐慌情绪下的买入机会 一季度A股走势跌宕起伏,基金经理如何操作? 富国天惠精选成长基金经理朱少醒坦言,从较长期的维度看,疫情的影响终将逐步消退,恐慌情绪带来的估值折价是选股的较好时机。 中庚小盘价值基金经理丘栋荣表示,面对突如其来的疫情影响,A股充分体现出强劲的韧性和抗跌性。一季度市场的波动和变化,提供了自下而上以更低价格买入优质成长公司的机会。 睿远成长价值基金经理傅鹏博表示,一季度在全球疫情控制依旧充满不确定性以及宏观环境复杂程度增加的背景下,侧重细分行业龙头以及抗风险能力较充分的企业。在配置管理能力优秀、内生增长较快企业的同时,将抗风险能力以及行业集中度提升作为近期的考虑变量。 南方积极配置混合基金经理张原指出,一季度对市场维持谨慎的判断,仓位维持在中性水平。对受疫情影响较大的行业进行了减仓,增加配置了养殖、医药等防御性行业,精选了部分传媒、计算机等行业质地优秀、基本面强劲的公司。 银华中小盘精选基金经理李晓星表示,一季度保持高仓位,配置相对均衡,以成长为主,兼顾消费,重点配置了电子、传媒、计算机、新能源、食品饮料、医药、农林牧渔等行业,精选高景气行业中高增长的个股。 二季度或为震荡市 经历了一季度的先扬后抑,基金经理认为,在充裕流动性和较弱基本面下,A股二季度或维持震荡格局。 兴全新视野基金经理董承非指出,今年基本上是“充足的流动性”+“较弱的基本面”的组合,预计市场的波动不会小。 银华内需精选基金经理刘辉表示,二季度继续维持震荡市判断,会继续淡化指数性的趋势性机会,而专注于行业和公司基本面变化以及对这种变化的市场价格实现。由此,会继续阶段性放弃仓位大幅变化的操作手段。当下A股走势可能只是大的运行周期中间的一次中型震荡。震荡完成后,二季度市场会企稳,并会继续其内在逻辑推动的路程。一个大型市场,外来冲击一般改变不了内生动力方向,但情绪的动荡和恐慌的消退需要一些时间。当发达经济体陆续进入零利率时代以后,中国资产的吸引力会继续上升。 兴全合泰基金经理任相栋指出,当下市场的典型特点是宽裕的流动性和疫情冲击下疲弱的基本面,市场热度大幅减低,仅追捧少数有基本面亮点的标的。海外疫情持续的时间是未来市场走势的关键因素,这不仅影响我国的进出口情况,也影响国内复工复产的深度,并影响股票市场的风险偏好。往后看,A股和港股目前的估值都处在历史低位,国内的流动性环境将持续宽松,市场走势将以震荡为主,但疫情冲击终究会终结,明显受冲击的基本面和低估值为疫情结束时的上涨创造了空间。 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:王帅 |