时间:2020-09-04 点击: 次 来源:不详 作者:佚名 - 小 + 大

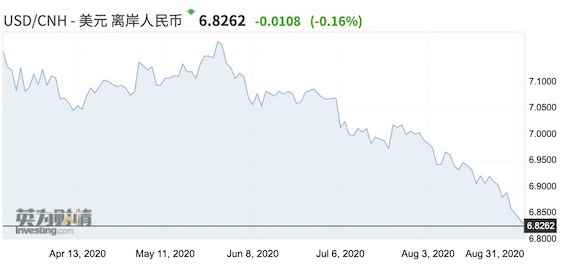

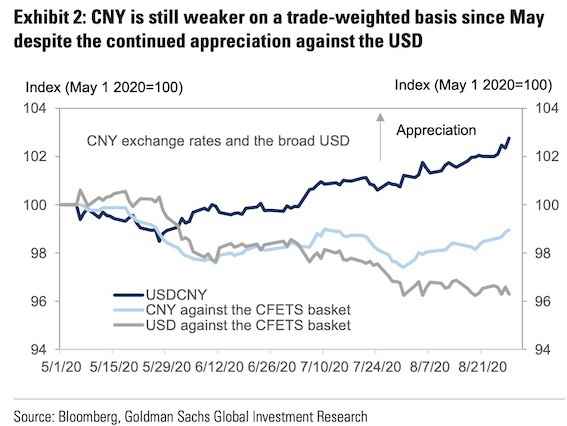

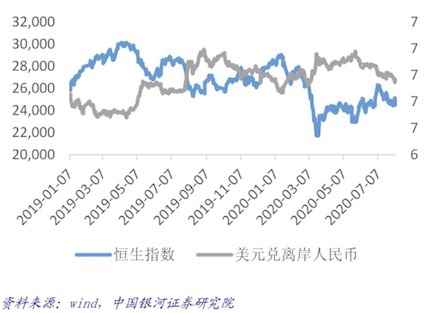

| 原标题:高盛重申看好人民币,升值下需关注哪些风险和板块机遇? 近3个月,人民币大涨3500点,对美元升值近5%。截至北京时间9月2日下午记者发稿,美元/人民币报6.8282。 人民币本周以来持续走强。 9月2日,国际投行高盛重申中期对人民币的建设性看好观点。原因在于,即使在大涨之下,近期中国央行的逆周期调节因子幅度(CCA)也很小,显示央行并无干预人民币走强的意图。同时,中国出口复苏强劲,似乎并未受到升值影响。 在人民币相对升值的情况下,行业板块会受到有什么影响?外债较高的的航空业和港股究竟会否受到拉动?未来又是否需要关注美元反扑的风险?  国际投行重申看好人民币 事实上,除了高盛的最新表态,今年看跌美元是华尔街大行颇为一致的观点。美元指数自3月22日至今贬值近10%,中国和美国利差维持在250个基点(BP)。荷兰银行(ING)认为,美国实际利率为负预计会持续更长时间,这种预期使得美元在未来几个月和几个季度相当缺乏吸引力。 近几周,人民币对美元的升值速度尤为迅速。8月初,人民币对美元报在6.98附近,随后人民币节节攀升,并在8月25日后正式突破6.9,并在此后的一周内迅速逼近6.8。高盛认为,较大的中国和美国利差和美元的整体疲软是主因,并预计升值趋势将在未来12个月继续。 事实上,人民币的升值只是属于一种“补涨”。高盛提及,尽管人民币对美元显著升值,但自5月以来,人民币对CFETS一篮子货币已贬值0.8个百分点,与今年3月至4月的近期峰值相比,仍贬值逾1个百分点,这也说明人民币相较于其他货币(尤其是近期大涨的欧元)对美元的涨幅并不算非常显著,也不及部分亚洲货币。  补涨后人民币贸易加权汇率仍较弱。来源:高盛 补涨后人民币贸易加权汇率仍较弱。来源:高盛此外,高盛称,与人民币升值的历史时期相比,近期逆周期因子的调节幅度仍然很小(即中间价并未因人民币涨势较大而被调弱)。近几个月来,中国出口超出预期,部分原因是中国在全球贸易中的市场份额上升。 几乎所有华尔街机构此前都提及,若非外部不确定性,今年人民币对美元的走势将更强,且最近的这波涨势也会更早到来。高盛此次提及,人民币似乎对与贸易有关的事件更加敏感。“尽管不确定仍可能攀升,但贸易协定今年看来仍将持续”。 9月1日,美元指数曾下探至91附近,但2日迅速反弹至92.5附近。也有观点认为,目前不可对人民币汇率持续大幅升值过度乐观。 一方面,若全球疫情反扑导致避险情绪重来,那么“美元荒”仍可能会重来。此外,德国商业银行新兴市场高级经济师周浩对记者称,人民币中期表现可能仍会承压。 此外,若欧元的反弹幅度不及预期,也可能会助涨美元升值,毕竟今年美元的走弱很大一部分归因于欧元走强。目前,欧元/美元在此前触及1.2的关键历史性点位后又回落至1.18附近。不过,高盛预计欧元/美元再度突破1.2的水平只是时间问题。欧元升值主要反映了欧元区经济前景的改善和该地区财政架构制度的建设性变革。因此,欧元走强在现阶段不太可能成为欧洲央行的重大担忧。 港股将跟随人民币走强? 就历史相关性来看,港股受人民币汇率的影响显著,历史上美元走弱、人民币走强的时期,港股往往表现比较好。拉长周期看,2000年以来,美元指数与恒生指数走势的相关性为-0.32,意味着,美元走弱往往相伴着恒生指数走强。 港股走势同样与人民币汇率相关性较高。2015年来,人民币对美元汇率在2017年、2018年11月到2019年4月、2019年10月到2020年1月期间明显升值,同期恒生指数均录得正收益。  这种相关性背后的逻辑在于,人民币升值往往对应中国经济基本面较好,港股上市公司收入来源又主要是中国内地。同时,美元走弱时,全球风险偏好往往会回升,于是逐利的全球资金会流出美元资产、转而流入新兴市场来寻求高收益,港股自然也是新兴市场资产中重要的组成部分。此时,国际资本不仅能够获得投资收益,也能够获得汇率升值的收益。 值得一提的是,之所以今年港股的关注度毫不亚于A股,也是因为A-H溢价不断创下新高,港股估值优势凸显。截至9月2日,A-H溢价指数为142.15,创4年新高。尽管香港经济受疫情等因素影响,但新经济公司不断赶赴香港上市,优质中概股也加速在香港二次上市,这推动国际资本、南下资金大幅涌入香港,腾讯、美团点评、小米、中芯国际等公司受到了主流资金追捧。  过去4年的A-H溢价。来源:通联数据 过去4年的A-H溢价。来源:通联数据有观点提及,从过去5年的走势来看,人民币升值同港股盈利复苏基本同步,说明推动港股力量的本质还是盈利改善的预期。但本轮人民币升值并未伴随港股盈利上修,甚至由于疫情,部分行业还出现下修的情况。随着财报季临近尾声,叠加下半年中国经济弱复苏的趋势较为确定,港股盈利预期开始企稳。美元走弱、人民币走强、从而导致港股上涨的历史逻辑有望重现。 航空、造纸业受益于弱美元? 就具体行业来看,中国航空、造纸均为人民币升值的受益板块。 航空公司外币负债比例高,它们有大量航空器材融资租赁负债,每年需支付一定数量的利息费用和本金。因此,人民币升值会造成一次性的汇兑收益。 不过,今年影响航空业的因素除了汇率,还有疫情下旅游业等复苏的情况。根据中报,上半年航空公司亏损继续扩大。但随着疫情基本受控,中国民航业已率先复苏,业绩亏损逐月减少。根据民航局数据,上半年全行业累计共亏损740亿元,其中二季度整体亏损342.5亿元,较一季度亏损减少38.5亿元。 那么目前航空复苏处于什么位置?兴业证券表示,航司盈利复苏有三个关键拐点:第一是起飞拐点,即航班量回升,价格随之回升已覆盖变动成本(油料、工资、维修、起降),中国4月其实就已迈过这一拐点,航班量从4月底的3成迅速升至6月的8成;第二个拐点是盈利拐点,即需求继续上升,价格覆盖全成本,各大航司的客座率目前均已回到70%以上,票价开始上升,此时基本扭亏为盈(平均客座率达70%-80%),对应单机盈利为400万/架/年;第三个拐点是弹性拐点,即需求高于预期,航司开始主动提价,此时客座率平均达80-90%以上。目前各大航企客座率均已回到70%以上,即达到第二个盈利拐点,基本实现扭亏为盈。7月,南航、东航、国航平均客座率分别为72.52%,72.28%,71.7%;吉祥航空、春秋航空、海航控股分别为74.61%、82.06%、77.27%。不过,国际航协预计,全球航空客运量至少在2024年才能恢复常态。 此外,我国是全球最大的纸浆进口国,造纸行业也成为我国第三大用汇行业。人民币升值不仅能降低造纸行业进口原材料的实际价格,也可减少进口机器设备的成本及造纸企业现有的外债偿还成本。  海量资讯、精准解读,尽在新浪财经APP 海量资讯、精准解读,尽在新浪财经APP 责任编辑:唐婧 |